Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

15 лучших коммерческих автомобилей

Правильная покупка коммерческого автомобиля с рук

Приобретение подержанной машины среднего класса с пробегом не слишком сложная процедура. Следует помнить о важных моментах, касающихся технического состояния...

Читать далее

1 моточас

20 лучших всесезонных автомобильных шин

20 лучших автомагнитол

1g fe. двигатель тойота

15 лучших минивэнов

13 полезных инструментов для автомехаников и гаражных мастеров

8 потрясающих автомобилей-самоделок, которые люди собрали в гараже

8 самых известных типов двигателей в мире и их отличия

10 спортивных машин стоимостью до 7000$

Рекомендуем

Лучшее

Важно знать!

10 самых тихих зимних шин

Топ-5 самой тихой зимней резины

Зимние покрышки отличаются более высоким уровнем издаваемого шума. Особенно громкими считаются шипованные шины. Но и здесь конструкторы ведущих мировых брендов проявляют...

Читать далее

2 схемы

5 лучших методов устранения царапин на пластике в салоне автомобиля

27 легендарных советских автомобилей: на чём ездили в ссср

9 важных фактов про datsun on-do (теперь

10 лучших летних шин r14

54 дроссель: установка на ваз 2114

15 самых дешевых автомобилей в россии

10 лучших герметиков для шин

4 варианта тюнинга шевроле ланос: способы, актуальные идеи

Новое

Обсуждаемое

Важно знать!

95 экто или евро: стоит ли платить за разницу?

Стандарт Евро: характеристика топлива 95-Евро

Одной из главных тенденций последних десятилетий является сохранение экологии. Нефтеперерабатывающая промышленность пересмотрела технологии производства бензина,...

Читать далее

Популярное

Актуальное

Важно знать!

10 лучших колонок для авто (16 см)

Размеры

Сперва необходимо определить, каких именно габаритов будет устройство. Самое главное – это то, чтобы колонки максимально подошли по размеру к штатным отверстиям в салоне автомобиля. В противном...

Читать далее

10 лучших автошампуней

5 надежных авто за 350 тысяч в 2021!

15 лучших автомобилей с большим багажником

10 способов выкрутить винт с сорванными шлицами

10 интересных фактов о бренде smart

20 редких советских автомобилей

5 ярких лампочек в фары авто с алиэкспресс

9 лучших автоэмалей

10 лучших гонок на пк

Обновления

Статьи

Как отремонтировать глушитель холодной сваркой?

Статьи

Как отремонтировать глушитель холодной сваркой?

Способы ремонта глушителей

В зависимости от сложности проблемы выбирается и один из способов ремонта...

Статьи

Поиск авиабилетов по всем авиакомпаниям и где лучше отдыхать в Турции

Статьи

Поиск авиабилетов по всем авиакомпаниям и где лучше отдыхать в Турции

Все мы сталкивались с утомительным, многократным поиском при попытке забронировать самые дешевые...

Статьи

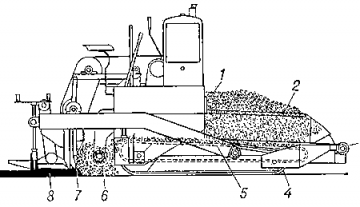

Технические характеристики асфальтоукладчика

Статьи

Технические характеристики асфальтоукладчика

Применение катка:

Дорожный каток незаменим в таких отраслях, как строительство и ремонт дорог. Аренда...

Статьи

Лучшие сервисы аренды автомобилей

Статьи

Лучшие сервисы аренды автомобилей

Вам нужно арендовать автомобиль для следующего отпуска? Перед бронированием ознакомьтесь со следующими...

Статьи

Видеокарта для компьютера — как правильно выбрать

Статьи

Видеокарта для компьютера — как правильно выбрать

Производительная видеокарта — это возможность не только запускать современные игры на максимальных настройках,...

Автомобили

Топ-12 лучших внедорожников

Автомобили

Топ-12 лучших внедорожников

Лучшие средние внедорожники

Средние внедорожники в большинстве тоже относятся к компактным кроссоверам,...

Автомобили

Автомобильный катализатор: что это такое и что ценного в нем, признаки неисправностей и их устранение

Автомобили

Автомобильный катализатор: что это такое и что ценного в нем, признаки неисправностей и их устранение

Какова роль катализатора в автомобиле?

Интенсивное развитие автомобильной промышленности и растущее...

Автомобили

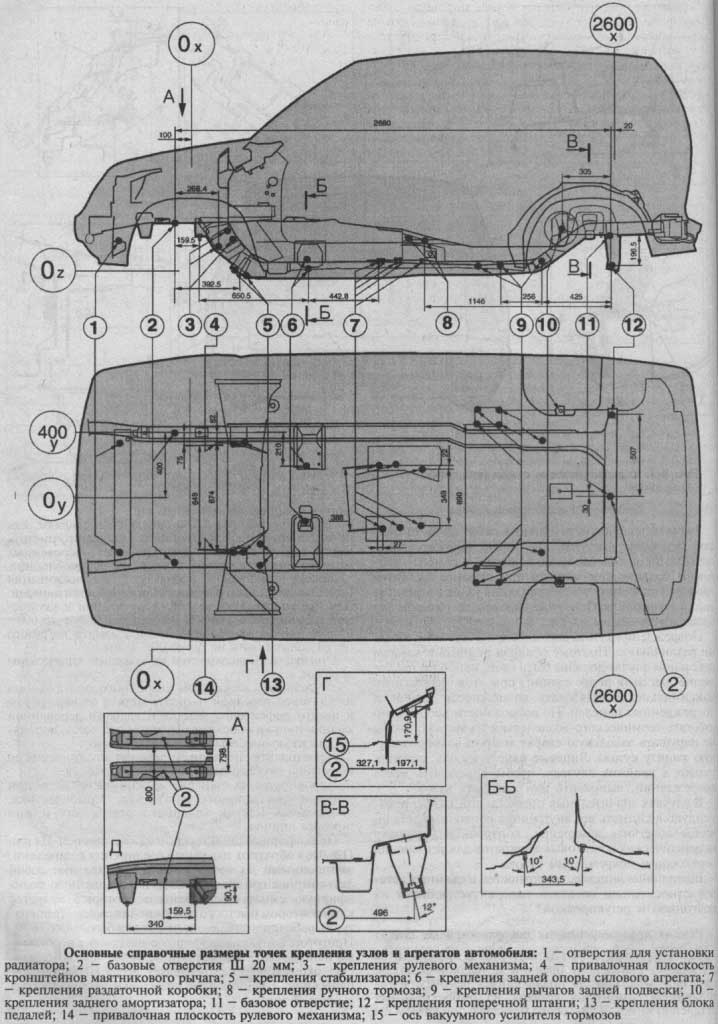

Шевроле niva

Автомобили

Шевроле niva

Рестайлинг 2009-го года

В 2009-м году автомобиль перенес рестайлинг, повлекший за собой новую внешность...

Автомобили

Второе поколение nissan juke 2020 обошедшее россию

Автомобили

Второе поколение nissan juke 2020 обошедшее россию

Экстерьер

Благодаря переезду на новую «тележку» CMF-B удалось существенно увеличить габариты автомобиля....

Этандиол

Этандиол

Этиленгликоль – токсичный двухатомный спирт

Химическая формула данного простейшего многоатомного спирта...

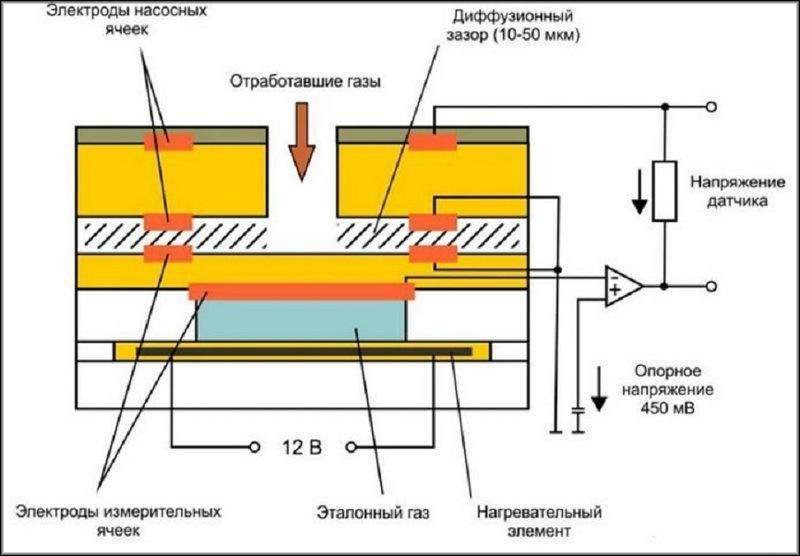

Автомобили

Лямбда-исчисление

Автомобили

Лямбда-исчисление

Вместо введения

Для начала определимся с терминологией: лямбдой мы называем lambda-expression – это...

Автомобили

Ваз 2106

Автомобили

Ваз 2106

Технические характеристики ВАЗ 2106

Эксплуатационные характеристики ВАЗ 2106 шестерка

Максимальная скорость:...